《你好,李焕英》票房破43亿,贾玲能分多少钱?又缴了多少税?

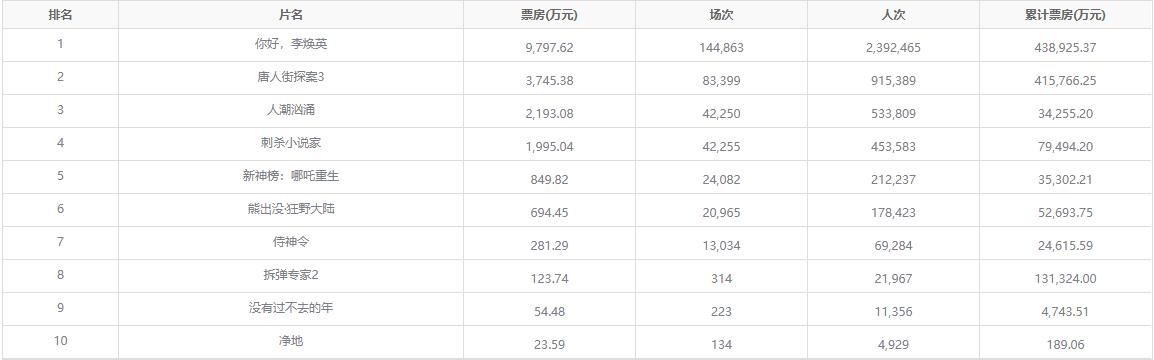

今年的春节档票房可以用井喷来形容,像《唐人街探案3》和《你好,李焕英》票房都突破了40的大关,双双进入中国电影票房历史排行榜的前五,那火热的电影市场背后,一部电影卖了这么多钱,到底最后赚了多少钱?又缴了多少税呢?

首先,我们要知道他们最后赚了多少钱?又缴了多少税?就要先知道电影票房是怎么分账的,国产电影和进口电影的票房分账逻辑是有区别的,因为《你好,李焕英》是国产电影,所以我们就按照国产电影的票房分账来分析一下,电影的所有票房收入首先计入电子售票系统,数据统一汇总到“中国电影事业专项资金办公室(简称专资办)”。最权威的票房数据是在“中国电影数据信息网”上公布,也是电影票房分账的依据。

每部国产电影票房会有5%的国家电影专项基金需要缴纳,按照43亿元的票房计算,《你好,李焕英》需要缴纳的国家电影专项基金大约就是2.15亿元;

因为电影也是一件商品,因此需要缴纳6%的增值税以及0.72%的附加税

(包含城市建设附加7%、教育费附加3%和地方教育附加2%,总计12%。这里的附加税是增值税的附加,具体税负就是12%×6%,也就是0.72%)

;所以只要你买票看了电影,就相当于为国家纳了税。按照43亿元的票房计算,《你好,李焕英》需要缴纳的增值税和附加税大约就是2.726亿元。

接着“国家新闻出版广电总局”直属的国有独资企业,“”的全资子公司“中影数字电影发展(北京)有限公司”会征收1%~3%作为发行代理费,这笔费用只有“净票房”达到6亿元以上的电影才会征收,假设《你好,李焕英》按照2%发行代理费,那么大约就是8600万元。在缴纳了13.72%(5.736亿元)的税费以后剩下的37.264亿元就是《你好,李焕英》的“净票房”了,“净票房”就是电影院和院线、制片方和发行方可以一起分钱的利润了。

一般来说,电影院会分走“净票房”的50%,而院线则能分到“净票房”的7%,如果碰巧电影院和院线是同一家公司的话,比如像万达、金逸等等,那么他们将能独享“净票房”的57%(大约21.24亿元)作为收入。

那么剩下的43%(大约16亿元)就是制片方和发行方的了,那制片方和发行方又是怎么样分账的呢?一般来说,发行方会与制片方约定收取“净票房”的5%~15%,作为其发行代理的费用,也叫发行佣金。就电影《你好,李焕英》而言我们可以折中计算,假设发行代理费为“净票房”的10%(大约为1.6亿元)。

剩下14.4亿元票房的就属于制片方了,也就是“净票房”的33%。而制片方又包含制作方和出品方,有很多大制作的电影,一家公司是没有能力进行全额投资的,往往会邀请多家公司进行联合投资。那么多家投资方是怎么样分票房的?取决于各个投资方在总投资额的投资份额进行划定,一般会有一家公司作为主投资方,其余公司作为跟投资方,所有的出资公司统称为出品方。而制作方就是电影的制作公司,一般只负责电影的拍摄和制作,不参与投资和发行,从出品方那边赚亿点制作费而已,当然也存在一种情况,就是制作方本身也是出品方。根据网上找的资料,《你好,李焕英》耗资3.5亿元制作,剩下的10.9亿元票房就是独属于出品方所有了。

现在我们就可以回答一开始的问题了,《你好,李焕英》的出品方一共有7家公司,联合出品有19家公司,其中贾玲的“北京大碗娱乐文化传媒有限公司(简称大碗娱乐)”是其中最大的投资公司,也就是主投资方,“大碗娱乐”在《你好,李焕英》的总投资中占比20%,按照43亿的票房来计算的话,“大碗娱乐”最终能分到大约2.18亿元左右,考虑到公司运营需要支出各种成本,在扣除这些成本的情况下,假设最终“大碗娱乐”还能剩余2亿元的“净利润”,那么我们就知道贾玲能分多少钱了。

贾玲在“大碗娱乐”中持股65%,2亿元作为公司利润需要缴纳企业所得税后,股东才能分红。有限公司的企业所得税税率是25%,即2亿元×25%=5000万元,那么公司剩余可直接分红的净利润就是1.5亿元;

那么根据《个人所得税法》规定,利息、股息、红利所得应纳个人所得税,适用比例税率,税率为20%。

那么贾玲能分得多少呢?即1.5亿元×65%×(1-20%)=7800万元。也就是说在43亿票房的情况下,贾玲最终能分得近8000万左右,也就是传说中的1个小目标,当然啦,她到手可能也没有那么多,但是几千万的收入对于我们普通人来说已经是个天文数字了,不过贾玲的确值得这样的收入,毕竟《你好,李焕英》确实是一部很不错的电影。

根据上述情况我们可以看出,增值税和企业所得税对于企业来说并不是一项小支出,通常会占到企业利润的一半以上,那么我们怎么去合理的筹划企业的增值税和企业所得税呢?我们可以在税收洼地找到办法,

什么是税收洼地?税收洼地就是指在特殊的行政区,在其税收管理管辖区申请注册的企业根据区域性税收优惠、简化税收管理方法和税收地方留成返还等解决方式,完成企业税赋降低的目标。那么税收洼地有什么优势呢?一起来看下。

1、能够享有区域性税收优惠现行政策

根据落户洼地,享有当地的税收优惠现行政策,它是每一个老板选择税收洼地的最直接目的。

不一样的洼地税收优惠自然也不一样,要掌握实际税收优惠情况,最好的方法是咨询专业可靠的招商服务咨询公司。

2、能够运用简化税收管理方法完成节税

税收洼地的优势,便是运用税务管理上的“核定征收”的方法,也就是运用核定利润率的方式计算公司制的企业所得税或是合伙制、个人独资企业制的个人所得税。

3、运用税收地方留成返还完成节税

“洼地”的地方财政,以便吸引住企业进驻,都是把地方留成税收资产拿出来对企业开展税收返还。税收洼地能够给与企业的税收返还奖赏很高,多的时候时候能够做到节税45%之上

4、洼地税收优惠享有的方法各种各样

老板选择好“税收洼地”,享有税收洼地的优惠方法也十分的多,例如申请办理分公司到税收洼地,以业务分离的方式享有现行政策;还能够开设新公司,原公司收到业务之后分包给税收洼地的公司以完成节税;也有公司注册地址的转移这些方式,全是行得通的;此外,申请办理个人独资企业、个体户、合伙企业享有核定征收也是非常好的一种方式。

二、税收洼地是不是安全合法?

“税收洼地”这类方式首先是合法的,是当地政府为招商引资工作而采用的政策优惠,指要是合乎现行政策,切切实实运营,是没什么问题的。

可是一定要留意,增值税有50%是必须上交到中央财政的,剩余部分才算是地方财政能够支配的,并且当地政府吸引投资过来,是为得到税收,也不太可能将所有税费返还,因此税率过低的“税收洼地”安全隐患非常大。

重庆税收洼地政策

1、小规模个人独资企业核定征收(综合税率在3%左右,可开1%增值税专用发票,年限额500万以内);

2、小规模个体工商户核定征收(综合税率2.5%左右,可开1%增值税专用发票作为抵扣,年限额500万以内,);

3、一般纳税人有限公司返税政策(增值税返地方留存部分的30%~90%,企业所得税返地方留存部分的30%~90%,增值税地方留存为50%,企业所得税地方留存为40%);

4、西部大开发政策(针对建筑、煤炭等行业,可以享受西部大开发政策,企业所得税按照15%进行申报,并享受返税政策);

5、简易征收(针对砂石贸易,可以成立一般纳税人有限公司享受简易征收,综合税率在6.1%左右,年营业额3800万以内)。

6、一般纳税人有限公司享受简易征收(针对煤炭行业,可以成立一般纳税人有限公司享受核定征收,综合税率在10%左右,年营业额10000万以内)。

更多知识可以找我详细了解!