IPO 前瞻丨掌门教育拟赴美上市,将成在线 1 对 1 第一股

2020 年收入为 40.184 亿元。

随着教育行业头部公司体量的壮大和资本环境的改善,在线教育公司正在今年迎来上市潮。

在 '' 一起教育 '' 登陆美股后,掌门教育也于昨日凌晨向 SEC 递交了招股书,拟在纽交所挂牌上市,摩根士丹利、瑞士信贷、花旗集团、富途控股、老虎证券、雪球、麦格理资本为其承销商。

掌门教育最早是一家纯线下培训机构,由创始人张翼 2005 年创立。当时它的名字还叫 '' 状元俱乐部 ''。其后在线教育的大发展,让线下机构受到明显冲击。2014 年,张翼正式转型到线教育领域。在大班课、小班课、1 对 1 几种模式上,张翼选择了教学效果最好的 '' 在线 1 对 1''。

这个模式起初得到了资本的青睐,包括学霸君、猿辅导、作业帮在内的大量在线教育公司纷纷涌入。但此后它被证明是规模不经济,一些运营不善的企业在 2018 年开始退出市场。加上国家收紧教育行业的监管,加重了机构的管理成本,1 对 1 市场最后只剩下掌门教育一家公司。

在整个行业困难的第二年,掌门吸纳了合计 38 万的付费用户,其中小学 / 初中 / 高中占比为 2:4:4。这部分用户除了掌门自己获取的之外,也包括各家倒闭后留下的学员,均被掌门收入囊中,典型的胜者为王。

为什么掌门教育能在严酷的环境中独自存活下来呢?从它的招股书中,我们可以找到一些答案。

明星机构云集,造血能力尚可

从 2014 年成立以来,掌门教育合计拿到了 11 轮融资,明星投资机构包括中投、中金、华平投资、软银愿景基金等。据招股书披露,掌门教育在今年 Q1 季度末持有的现金和理财产品超过 41 亿元。

翻开整个股权结构可以发现,明显机构云集。其中元生资本为第一大股东,持有 15.8%;创始人张翼为第二大股东,持有 14.1%;华平投资为第三大股东,持有 10.5%;顺为资本为第四大股东,持有 7.6%;CMC 资本为第五大股东,持有 6.3%;联合创始人余腾为第六大股东,持有 6.1%;软银为第七大股东,持有 5.8%。

打开百度APP看高清图片

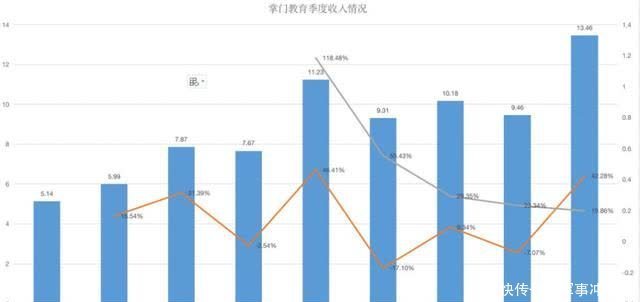

季度收入

除了融资能力,我们再看掌门教育的造血能力。其 2019 年收入 26.687 亿元,2020 年收入为 40.184 亿元,同比增长了 50.6%;即便尚未盈利,2020 年净亏损也同比大幅收窄 32.7%。

从招股书可以发现,掌门教育收入成本中占比最重的就是老师薪酬,占比超过 50%。这是教育行业的特性,教师工资支出是最高的。

以好未来为例,成本占比 45% 左右,这里面就包括了很大比例的教师薪酬。和掌门教育不同的是,好未来要支付线下培训中心的租金,而掌门教育是 1 对 1 模式,所以在教师单项上要高一部分。

在三费中,掌门教育占比最高的是销售相关费用,但已经从 2019 年的 81% 收入占比,下滑到 2020 年的 64%;其次是研发费用,保持在 8% 左右,每年 3 亿元左右的投入。

转型扩品类的能力

K12 之外,掌门教育也尝试在启蒙领域进行发力,进一步完善整个用户生命周期。目前掌门教育覆盖了中小学在线教育领域的全学科辅导,形成了 '' 掌门 1 对 1''、'' 掌门优课 ''、'' 掌门少儿 ''、'' 小狸启蒙 '' 四大品牌。

正是因为不断扩品类,所以掌门教育的收入结构也开始变得更健康,不再是依赖单一的一对一业务。

值得一提的是其选择品类扩展的时期——在主营业务市场份额做到三分之一的时候,这样主业相对稳固,也抓住了新业务的窗口期。

即使 2018 年整个 1 对 1 行业暴雷,掌门教育还是坚持了推出 '' 掌门少儿 '' 业务。此前,掌门 1 对 1 业务的扩张顺序是高中到初中再到小学 4-6 年级,而少儿业务就是弥补小学 1-3 年级的空白,进而覆盖整个用户的生命周期。

而到了疫情爆发的 2020 年,在线教育因线下停课迎来巨大流量,掌门也在这一年把付费用户做到了 54 万,同比增长了 43.2%。目前,54 万的 1 对 1 付费用户为掌门教育贡献了 37.39 亿元的收入,占总营收的 93.1%。

同时因为看到用户还有小班需求,掌门教育又在 2020Q3 推出了自己的小班课 '' 掌门优课 '',每个班学生不超过 25 人。

和 1 对 1 相比,小班课能更加优化财务模型。在推出的首个季度,小班课 '' 掌门优课 '' 仅几万付费学员,而在招股书披露的最新季度,学员已达 29 万。小班课的市场更大,更能为 1 对 1 引流——招股书显示,今年 Q1,同样采用小班模式的 '' 掌门少儿 '' 小学三年级用户为 '' 掌门 1 对 1'' 的引流转化率高达 69%。

财务亮点

在采用小班模型的在线教育公司中,另一家比较大的是新东方在线旗下东方优播。按照现金收入口径算,掌门优课排名行业第三,但增速最快。

二级市场投资人喜欢寻找低渗透、高增长的行业。就整个在线 K12 而言,过去 4 年的复合年均增长率为 96%,可谓迅猛。行业整体收入保持在 855 亿元左右,预计未来 5 年还能保持 37% 的复合年均增长率。这其中,在线教育仍处在高增长阶段,尚未触及天花板。

那么掌门教育未来的空间有多大呢?

1 对 1 部分 2025 年的测算是 515 亿,如果保持三分之一市场占有率,也就是 154 亿元。掌门教育 1 对 1 收入目前不到 40 亿元,还有 3 倍空间;小班业务方面,2025 年的测算是 810 亿元,而掌门教育小班业务收入才 1 亿多。

在竞争环境日趋激烈,监管收紧的背景下,进一步打开用户天花板,将是掌门上市后的最紧迫使命。

来源:36氪Pro 彭孝秋