2016年私立幼儿园市场规模1479亿元,TOP5市场占比合计仅1.3%

?编者按:红黄蓝在IPO研报中,分析了主营业务情况,包括私立幼儿园运营、亲子园、幼儿家庭教育产品三部分,以及目前幼教市场的整体情况。

一、 国内幼儿教育服务业概况国内幼儿教育是针对0-6岁年龄段儿童,通常分为正规教育(formal education)和非正式教育(informal education),前者主要是在幼儿园内完成,后者包括家庭教育、在亲子园等非正式场所完成的启蒙教育等。

得益于特定发展阶段的宏观经济高增速、稳步推进的城市化进程、不断壮大的中产阶层、持续增长的可支配收入,以及两孩政策,将推动中国幼儿教育服务市场继续保持较高增速。

Frost & Sullivan预计未来五年,国内幼儿教育服务市场的规模将从2016年的4716亿元人民币增长到2021年的9200亿元人民币,复合年均增长率为14.3%。

1. 私立幼儿园

数据显示,截至2016年末,国内幼儿园总量超过23.7万家,在校人数超过4410万,大约有75.1%的学龄前儿童在幼儿园就读,接受正规幼儿教育。其中,41.5%的学龄前儿童是在私立幼儿园接受早教服务,占比超过公立幼儿园的33.6%。根据教育行业十三五规划,到2020年学龄前儿童进入幼儿园接受正规幼儿教育的比例要提高到85%。

教育方面的财政预算总量相对匮乏,投放也高度不均衡,加之其天然的敏锐性、灵活性、创新性和多元化,为私立幼儿园的发展奠定了基础。近年来,随着许多私立幼儿园的发展壮大,提供的幼教服务更加专业、完善、优质,中国家长对私立幼儿园的接受度和认可度越来越高。最近,政府出台了一系列鼓励政策和法规,为私立幼儿园产业接下来的发展提供了更好的机遇。

预计未来五年,私立幼儿园在校生总量的复合年均增长率为6.9%。私立幼儿园的营收规模将从2016年的1479亿元人民币上升到2021年的2984亿元人民币,复合年均增长率达到15.2%,除了在校生规模的增长,市场对双语教学等高端教育服务需求的增多也促进了营收规模的扩大。

目前,私立幼儿园市场仍处在高度分散的状态,大量的私立幼儿园为小规模的当地运营商所有并管理。只有极少数已经积累丰富管理经验的私立幼儿园运营商依托发展特许经营加盟商的模式实现了跨区域构建幼儿园教育服务网络。根据2016财年营收规模计算,私立幼儿园市场前五大运营商TOP5的市场占比仅有可怜的1.3%;红黄蓝教育作为No.1,占比也只有0.4%。市场集中度的提高,将是红黄蓝教育这类大型运营商接下来非常重要的发展空间。

2. 亲子园

截至2016年末,国内大约有60500家亲子园,超过1580万学龄前儿童报名上课,在父母的带领下接受启蒙教育。预计到2021年,报名学习的学龄前儿童总数将达到2730万,市场规模从2016年的1286亿元人民币增至2710亿元人民币,复合年均增长率达到16.1%。

影响亲子园产业发展的因素和私立幼儿园类似。目前亲子园分布还很不均衡,主要集中在东部沿海区域和人口稠密省份的中心城市,全国亲子园的平均覆盖率仅为每1000个幼儿0.6家,明显低于一线城市的每1000个幼儿2.5家。

市场格局也是高度分散,TOP5运营商的2016年收入占比仅为0.23%,比私立幼儿园市场还分散。红黄蓝教育1998年由亲子园起步,是国内亲子园运营的先驱,目前规模排名第一,市场占比约0.13%。

所以,亲子园未来的发展空间主要来自向三四五线城市渗透和市场集中度的提高。

3. 幼儿家庭教育产品

幼儿家庭教育产品包括一系列各式各样的教具和教育方案,比如家庭教育套件、幼儿教具、书籍、单词卡、教学软件、教学玩具等,是幼儿园、亲子园教育的补充和课程的延伸。预计未来五年,幼儿家庭教育产品市场将保持18.3%的复合年均增长率,达到481亿元人民币的规模。市场主要玩家有望凭借种类齐备且持续改进的产品和服务来获得更好的发展机遇。

4. 行业趋势

——市场整合

幼儿园和亲子园的市场格局高度分散,具备高端服务质量和跨区域管理能力的行业领导者将逐步获得更大的规模效益,在市场整合过程中拥有巨大的发展潜力和空间。

——对合格幼儿教师的需求持续增长

——对高质量多样化课程有巨大市场需求

包括对个性化课程设置、线上线下结合、国际化教学内容、双语教学等的需求随着家庭购买力的增强而不断持续增长。

——幼儿教育正在从幼儿园向亲子园和家庭教育场景拓展延伸

——对双语教学、课程设置及教学内容国际化的高端幼儿园的需求

——三四线城市及农村地区对优质幼儿园教育的巨大需求潜力正在释放

——利用现有设施及网络向日托中心等相邻业务拓展的机遇。

5. “直营+加盟”的商业模式

国内大型的私立幼儿园、亲子园运营商普遍采用了“直营+加盟”的商业模式。这种模式的典型操作是,先通过建立一定数量的教学机构来积累教学、服务、营销、管理方面的经验和资源,建立品牌和口碑,然后到其他区域设立直营机构作为旗舰店展示品牌和教学能力,再通过特许加盟形式在区域内构建幼儿教育服务网络。运营商通过向加盟商提供品牌、培训、咨询、督导和教学内容、教学方案、教材教具等获得持续性收入。

“直营+加盟”商业模式的特点是:

——轻资产,较单纯的直营模式,教育网络的扩张速度更快、成本更低、覆盖区域也能更广阔。

——标准化运营,运营商将自营中不断积累的经验和专业知识标准化、程序化,然后传递给各加盟商,以保证教学服务质量和运营管理水平的持续优化。

——更强的本地化竞争力,运营商对加盟商进行教学质量和运营水平集中化管理,对其专业能力进行加持的同时,也赋予本地加盟商足够的独立性,使其能够灵活应对本地市场的具体情况,因地制宜,实施一些本土化的运营策略,以获得更强的适应性和竞争力。

特许加盟经营遇到的挑战主要是,如何吸引到并留住高质量加盟商,如何保证加盟机构教学质量和服务水平与自营机构的一致性,如何激励加盟商对教学设施进行持续的投资和升级,以及在相对固定的加盟费、品牌使用费之外获得更多的收入来源。

二、 公司主营业务概况

红黄蓝教育的主营业务可以分为三部分:

1. 私立幼儿园运营

面向2~6岁学龄前儿童,目前建有80家直营幼儿园和175家加盟幼儿园,覆盖国内130个县市乡镇,统一使用“红黄蓝幼儿园”品牌,包括少量提供双语教学的高端幼儿园(Premium kindergarten)和政府实施严格限价的普惠性幼儿园(Inclusive kindergarten)。

一家典型的红黄蓝幼儿园占地2500平方米左右,室内建筑面积3000平方米。新建幼儿园从取得物业租赁权到正式开业运营的筹备期通常为6~10个月,另外还需要3~4年的成长期,让学生数量趋近于设计容量。所以,一家新建幼儿园至少需要运营4年多时间才能进入成熟期。直营幼儿园的收入主要来自学费,筹备期和成长期直营幼儿园的数量占比将直接影响营收规模、运营效率和盈利水平。2016财年进入成熟期的直营幼儿园有32家,占直营幼儿园总数的41.5%,2017年上半年为34家,占直营总数的42.5%。

目前的80家直营幼儿园分布在23个城市,在北京的24家幼儿园全部属于直营,在重庆的10家幼儿园中有9家是直营。大部分红黄蓝幼儿园定位于中端市场,学费区间在900~5000元/月;少数高端双语幼儿园学费在5000~10000元/月。2016财年直营幼儿园学费收入为7320万美元,占总营收的67.5%;2017年上半年直营幼儿园学费收入4620万美元,占总营收的71.8%。直营幼儿园运营是红黄蓝教育的核心业务。

目前,红黄蓝教育在23个省级行政区建有175家加盟幼儿园,另外还有288家加盟幼儿园正在筹备和建立中。公司来自加盟幼儿园的收入主要包括启动期的一次性初始加盟费、后续按年收取的加盟费,以及品牌使用费、装修设计费、课程费、教具费、培训费等。幼儿园特许加盟的协议期一般为5年,到期后如果续签还要收取续期费用(renewal fee)。根据招股书估算,来自加盟幼儿园的收入占比约为7%~10%。

(红黄蓝教育向加盟幼儿园收取的费用类型及频率 摘自:中泰证券研究所)

2. 亲子园运营

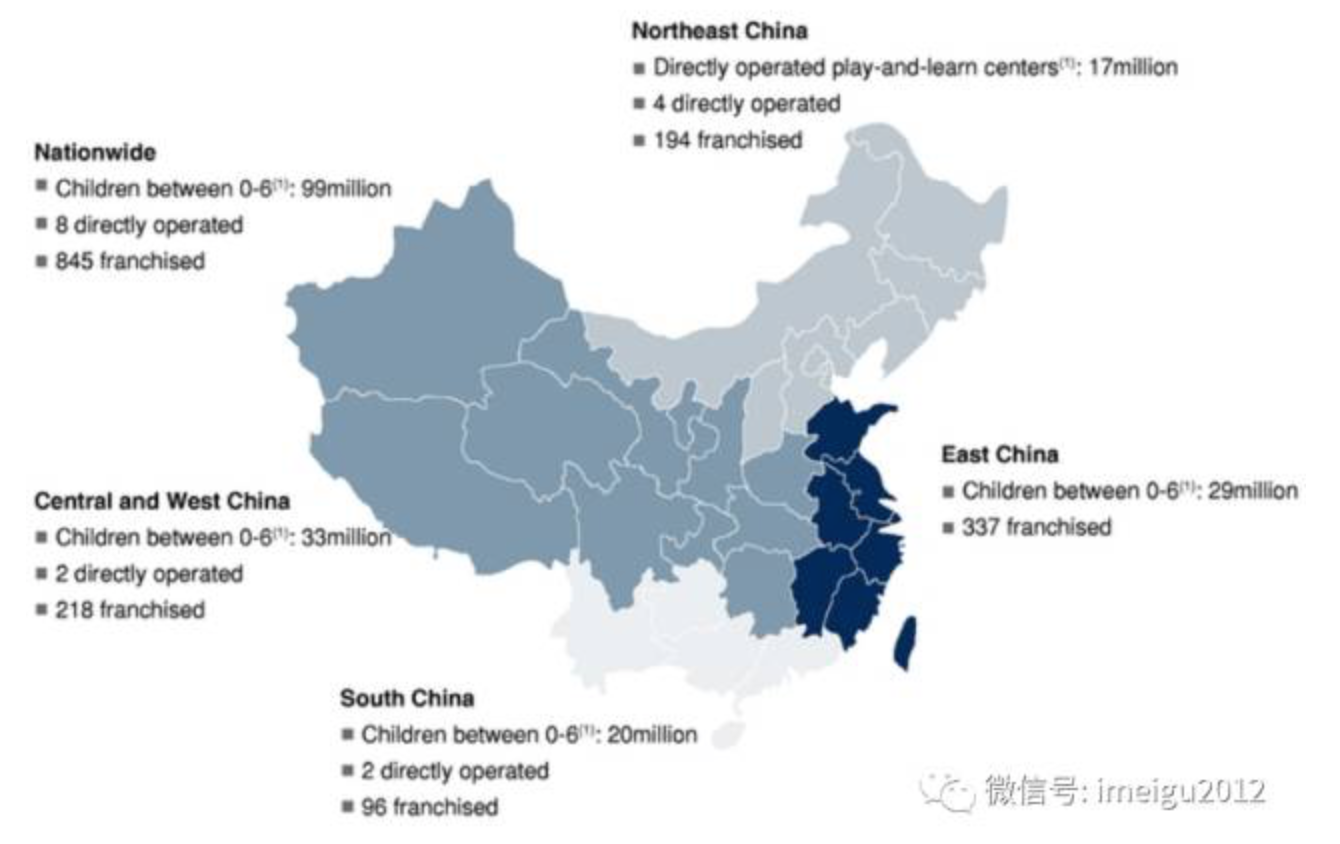

亲子园面向0~6岁学龄前儿童及其家长,提供形式多样、内容丰富的启蒙教育课程,并为幼儿园和小学的入学提供预备课程。红黄蓝亲子园的经营面积通常为500~800平方米,多样化的课程安排可以吸引不同收入水平的家庭。目前共建有8家旗舰模式、示范性质的直营店和845家加盟店,覆盖了比红黄蓝幼儿园网络更加广泛的259个县市乡镇,服务了大约9900万学龄前儿童。

直营亲子园的收入主要来自课程费,每节课程通常40~50分钟,费用从100~400元不等,家长通过预付费卡购买课程,从48节~150节课不等。如果未使用课程数量超过一半,家长可以选择退款但必须扣除手续费;如果未使用课程数等于或少于一半,不允许退款。据招股书数据估算,8家直营亲子园在2016财年贡献了总营收的4.6%,2017年上半年为总营收的3%。

来自加盟亲子园的收入结构与加盟幼儿园类似,虽然加盟亲子园数量最为庞大,但贡献的营收比例估计仅为5%~7%。另外,招股书披露,2017年上半年有75家加盟亲子园协议到期,其中66家选择了续约,续约比例88%。

3. 幼教课程、服务及产品的销售

红黄蓝教育通过加盟幼儿园、加盟亲子园,以及2016年7月成立的红杉优幼联盟(Hong Shan Enable Alliance)推广销售自己设计开发的幼儿教育课程,自己或第三方开发的幼儿教育用品、教育软件、幼儿教育解决方案等,以获得授权费和销售收入等。从2014年开始,红黄蓝教育已经编写了40多种幼儿教育课本。

目前,已经有37个来自不同地区的参与者加入红杉优幼联盟,有82家非关联幼儿园采购了红杉优幼联盟幼儿教育课程,用于补充或替代自己的课程。来自联盟一次性加盟费,课程授权费,产品、服务、解决方案销售的收入在持续增长。

报告期内,来自产品销售业务的营收占比持续提高——2016财年,占总营收的11.6%;2017年上半年,提高到总营收的12.6%,大幅超越同期特许加盟费的营收占比9.7%。

4. 公司实力

红黄蓝教育是国内规模领先的幼儿园、亲子园运营商,极少数可以在全国范围内全面提供幼儿教育产品和服务的公司,覆盖幼儿园、亲子园教育,家庭教育产品及服务,“红黄蓝“被国家工商总局认定为驰名商标。

红黄蓝教育与美国埃里克森儿童发展研究院(Erikson Institute)达成战略合作,建立了比较完善的教师筛选、认证、培训系统,以保证幼儿教育的教学质量。

另外,公司还设立了高度标准化的幼儿园、亲子园运营系统,并有59位专职的特许经营管理人员,让加盟幼儿教育机构也能保持良好的教育品质。

公司具备独立的幼儿教育教材、课程、教具开发能力。编写过40多种幼儿教育课本。

5. 发展策略

——加快幼儿教育机构网络的拓展

直营幼儿园贡献了红黄蓝总营收的七成多,是核心业务,公司计划在人口多、消费力强、盈利前景好的城市,收购或新建直营幼儿园,增强“红黄蓝”品牌的影响力和认可度,收购对象包括但不限于网络内的高质量加盟幼儿园。公司还有计划增设更多提供双语教学服务、国际课程的高端幼儿园。提升品牌形象和盈利水平。

此外,红黄蓝教育会考虑收购海外优质幼儿园运营商的可行性,将海外优质课程、先进运营经验、高水平人力资源都引入到国内发展高端幼儿园。

同时,还要进一步扩大加盟幼儿园网络的规模和拓展速度。利用红杉优幼联盟吸引更多合作伙伴向第三方幼儿园提供产品和服务。

—— 优化现有直营幼儿园的利用率

通过优化场地划分和功能设置,在法律法规允许和不影响学生体验的条件下,提高现有直营幼儿园的班级数量和每班学生容量,优化运营效率和盈利能力。

加强开发优质课程和教学内容的能力,平稳合理地提高直营幼儿园的学费;提供更丰富的课堂外教育服务和产品,增加收入渠道和利润率。

—— 加强对教职人员的培训和福利

通过更具竞争力的薪资福利待遇、更充分的培训升迁机会留住高质量的教职人员。计划投资从事幼儿教育师资培训的专业教育机构,以便高效、准确、低成本的获得优质师资。

—— 寻求产业链相关的新机会

通过战略收购或投资,在幼儿教育产业链上寻求新的市场机会。比如,投资教师培训机构/学校,将其改造为专注于幼儿教育领域师资培养的教育研究机构,不仅降低教师的招聘周期和成本,还能获得教师培训收入;投资或收购教育产品研发制造商进一步切入幼儿家庭教育市场。