2018年中国教育领域培训行业图谱一览

来源:微信公众号“多鲸ONE”

(原标题:2018中国教育培训行业图谱)

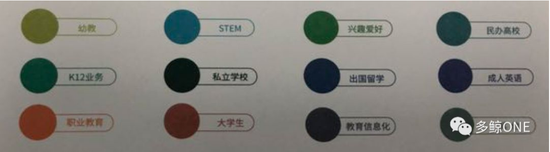

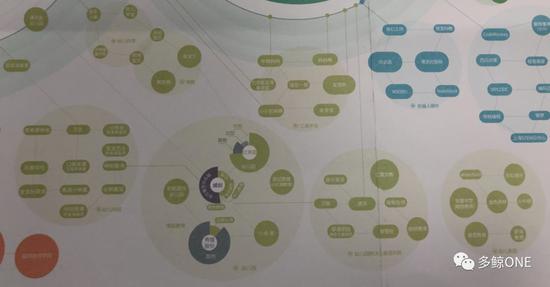

本份图谱将教育领域划分为12个赛道,包括幼教、STEM、素质教育中的兴趣爱好、民办高校、K12、私立学校、出国留学、成人英语、职业教育、大学生、教育信息化等。我们将逐一剖析,以期在纷繁复杂的世界里发现一些规律及捕捉一些潜在的增长点。

本份图谱将教育领域划分为12个赛道,包括幼教、STEM、素质教育中的兴趣爱好、民办高校、K12、私立学校、出国留学、成人英语、职业教育、大学生、教育信息化等。我们将逐一剖析,以期在纷繁复杂的世界里发现一些规律及捕捉一些潜在的增长点。

01/ 宏观市场

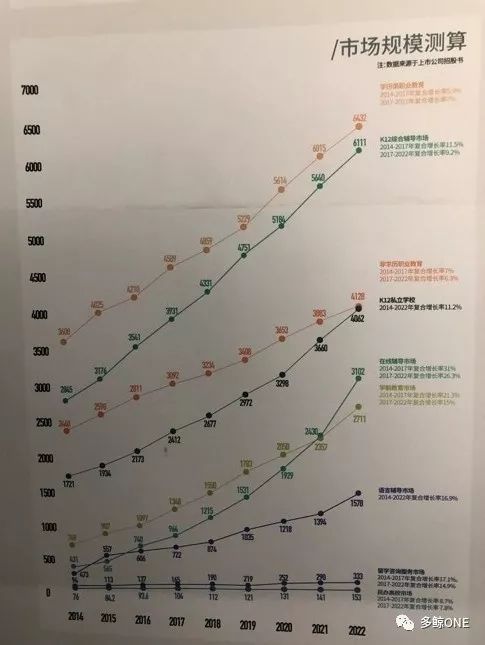

在图谱中可以看出,职业教育、K12综合辅导两大市场,处于大体量、高增长的阶段。高人口基数,超强刚需是这两大市场的特点。增速预期最高的为在线辅导,2017-2022复合增长率26.3%,这也是直播技术成熟、用户习惯逐渐形成之后带来的结果。

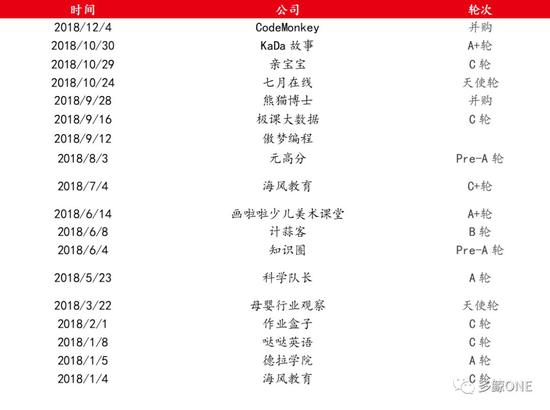

资本一直是加速行业发展的燃料。可以看到,在2016-2018年,大额融资、IPO数量明显增加,例如1亿美金及以上的投资数量,从16年的2起,到17年的5起,再到18年的11起。这意味着行业逐渐进入成熟期,很多早期公司的模式被验证成功之后,资本持续加码注入。

资本一直是加速行业发展的燃料。可以看到,在2016-2018年,大额融资、IPO数量明显增加,例如1亿美金及以上的投资数量,从16年的2起,到17年的5起,再到18年的11起。这意味着行业逐渐进入成熟期,很多早期公司的模式被验证成功之后,资本持续加码注入。

如果将视线放宽,站在整体市场环境下来看,教育投资数量今年在国内超过500起,投资总值约600多亿人民币,处于中等偏上水平。另外,将视线放长来看,2013-2018年的投资,其中2014年是教育投资事件增速最快的一年,增长率达到了173%。彼时也是在线教育的大爆发。在这之后的投资事件数量趋于平稳,每年均为500多次。

如果将视线放宽,站在整体市场环境下来看,教育投资数量今年在国内超过500起,投资总值约600多亿人民币,处于中等偏上水平。另外,将视线放长来看,2013-2018年的投资,其中2014年是教育投资事件增速最快的一年,增长率达到了173%。彼时也是在线教育的大爆发。在这之后的投资事件数量趋于平稳,每年均为500多次。

可以看到,资本对于教育始终是“不抛弃,不放弃”的状态。纵使有再多的风口出现,教育也始终屹立在那里。

可以看到,资本对于教育始终是“不抛弃,不放弃”的状态。纵使有再多的风口出现,教育也始终屹立在那里。

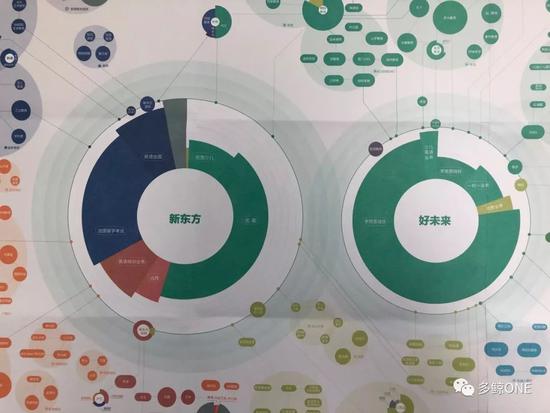

02/ 两极鼎立,多元布局

新东方,好未来宛如教育行业中“AT”般的存在,几乎在所有细分赛道上都进行了布局。新东方成立了25年有余,好未来自诞生至今也有约16年的历史,前者从英语起家,后者从奥数起家,均在享受中国的人口红利、满足人们的刚性需求的时候持续增长。能够看到,在教育这样一个7万亿年产值的市场中,两者加起来的市场占有率仍然非常低,各个细分赛道仍然是“广阔天地,大有作为”。

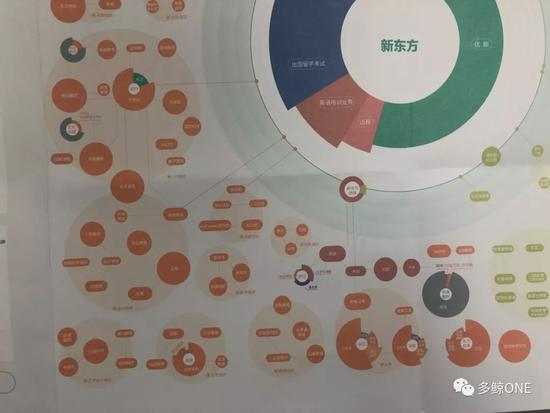

新东方的自营业务中,仍是以英语为主轴,并延伸到其他学科。出国留学考试、前途出国、英语培训业务等始终为核心业务;泡泡少儿、优能两大品牌覆盖了4-18岁的全科培训。新东方在线则将触手覆盖至线上,并独立上市。新东方游学、并购而来的斯芬克艺术留学等成为新的增长点。同时,新东方在其他各个赛道也通过投资进行布局。

新东方的自营业务中,仍是以英语为主轴,并延伸到其他学科。出国留学考试、前途出国、英语培训业务等始终为核心业务;泡泡少儿、优能两大品牌覆盖了4-18岁的全科培训。新东方在线则将触手覆盖至线上,并独立上市。新东方游学、并购而来的斯芬克艺术留学等成为新的增长点。同时,新东方在其他各个赛道也通过投资进行布局。

与新东方一时瑜亮的好未来,大部分主营业务为培优。另外网校、少儿英语、一对一、幼教等各个场景的自营同时展开。看到好未来的特点在于自营部分绝大多数还是从自身熟悉的K12领域展开,教育的各个赛道山头林立,每个赛道都有自己的壁垒和规则,城池并非一朝一夕可以攻破占领。其他赛道的布局,多数是通过对外投资实现的。2018年好未来的投资数量(18起)高于新东方(12起),在投资的脚步上,好未来跑得更快。

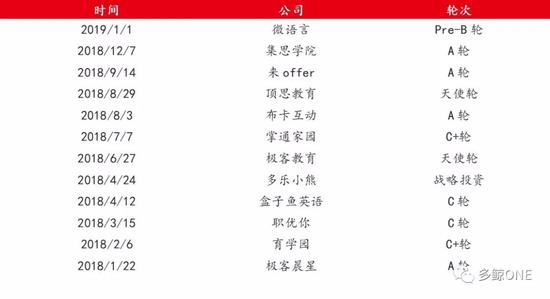

好未来2018年投资布局:

新东方2018年投资布局:

新东方2018年投资布局:

进一步思考,和AT等互联网巨头的布局有所差异的是,互联网的“流量为王”在教育领域无法即刻成立,在布局中发生的协同效应没有互联网那么明显。典型例子如支付宝的流量导给趣店,能够迅速造就一家上市公司,但在教育领域好未来投了某一家公司,也无法达到迅速起量的效果。与互联网的流量逻辑不同,教育行业是付费逻辑,重服务、重体验带来的续费、转介绍很关键,无法快速上量。这一点也能够解释,教育行业并未出现互联网行业那样明显的马太效应。

进一步思考,和AT等互联网巨头的布局有所差异的是,互联网的“流量为王”在教育领域无法即刻成立,在布局中发生的协同效应没有互联网那么明显。典型例子如支付宝的流量导给趣店,能够迅速造就一家上市公司,但在教育领域好未来投了某一家公司,也无法达到迅速起量的效果。与互联网的流量逻辑不同,教育行业是付费逻辑,重服务、重体验带来的续费、转介绍很关键,无法快速上量。这一点也能够解释,教育行业并未出现互联网行业那样明显的马太效应。

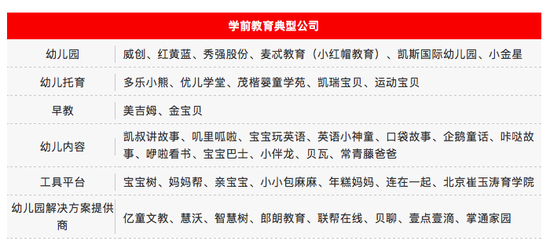

03/ 幼教:民办园式微,交付微创新

首先,随着18年众所周知的监管趋严,民办园的盈利能力将有所降低。普惠园投资的价值大幅削弱,但高品质的幼儿园仍有一定投资价值。

首先,随着18年众所周知的监管趋严,民办园的盈利能力将有所降低。普惠园投资的价值大幅削弱,但高品质的幼儿园仍有一定投资价值。

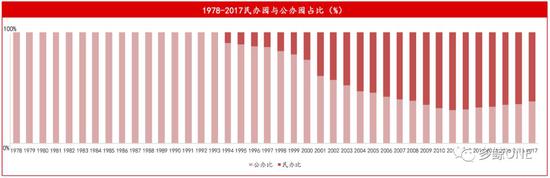

来看看幼儿园的发展史。1993年以前,公办园一直占比是100%,到了2004年,民办园占比首次超过了公办园。13-17年民办园占比呈现小幅下降的趋势,2017年民办园占比63%。政策引导下,接下来民办园的占比下降将无可避免。

来看看幼儿园的发展史。1993年以前,公办园一直占比是100%,到了2004年,民办园占比首次超过了公办园。13-17年民办园占比呈现小幅下降的趋势,2017年民办园占比63%。政策引导下,接下来民办园的占比下降将无可避免。

幼儿托育

幼儿托育领域,目前的多乐学堂、多乐小熊等几家体量较小,行业整体还在培育期。参考美国,早已有Bright Horizons这样市值65亿美金的上市公司。随着行业规范性的逐渐建立,与高素质从业者数量的增加,幼儿托育这一庞大市场正在逐渐成形。

幼儿内容

我们可以看到,幼儿内容领域也是好未来重注的领域。由于模式较轻,互联网属性非常强,能够保证相对高速的增长。在提供优质内容的情况下,幼儿内容领域由于巨大的存量需求未被满足,将会迎来高速的增长。例如“哄睡”是中国2.5亿适龄家长的刚需,以“凯叔讲故事”为代表的幼儿内容公司,借助其IP属性,在资本市场斩获巨额融资。

工具平台

以宝宝树、年糕妈妈、小小包麻麻为代表的母婴社区等工具平台,正持续收割三四线城市的人口红利。但由于社区平台等盈利模式的缺乏、持续的经营亏损等原因,此类项目的后续资本化或将面临挑战。

幼儿园解决方案提供商

在幼儿园解决方案提供商中,亿童文教(430223)、朗朗教育(834729)等龙头公司将持续发挥稳定的服务能力,进行区域扩张。由于幼儿园的政策限制,未来幼教集团的发展或将聚焦于此方向。在供给依然不平衡的大环境下,幼教领域的机会在于第三方服务集成提供商。

幼儿素质教育

幼儿素质领域,则出现了很多新的形态。如精锐旗下的至慧学堂,创新地运用了“IDT多元趣味教学体系”,致力于培养少儿的数学思维。又如第二课堂“ahaschool”,承担了类似于当年“十万个为什么”的角色。看到这些项目用了新的交付手段,目前都处于相对早期的阶段,但未来会有比较大的增长空间。

04/ STEM:编程当道,科学入校

机器人硬件

机器人硬件

机器人硬件,是教育领域比较少的能够输出实体产品的机会。尤其是在“儿童陪伴机器人”这一消费者心智的战场,行业的竞争者多来自优必选、寒武纪等广义的硬件厂商。儿童陪伴机器人主要功能为对儿童进行场景式陪伴、监控,辅以早教、编程、娱乐、阅读和看护等内容。自16年起,行业发展相对缓慢。随着硬件、内容、平台的综合发展,机器人硬件在达到成本和效果的性价比临界点之后,将会迎来爆发。另外,随着人脸识别、语义理解等技术的不断迭代,在大数据的加持下,儿童陪伴机器人的前景很值得期待。

编程教育

编程教育,不啻为2018年整个资本市场一个非常大的亮点,至少有几十家公司在一级市场完成融资。其中如编程猫、小码王等,均完成过亿融资。编程教育受到资本市场的认可,在于其向上的想象空间。编程类似于英语,是一门强逻辑性的语言,有着输出底层工具的机会。编程教育创造了工具,输出教材,在公立学校普及编程课程之后,便是非常巨大的市场机遇。

创客教育

随着科学考纲的逐渐完善,数理化等初中课程内核前移,创客教育将在公立体系内得到爆发式增长。这里面看到比较大的机会,便是向公立学校输出内容。无论是教材、课程、硬件,都缺乏优质的供给,然而需求正在快速增加。同时在课外,也存在输出服务的机会,家长也越来越希望尽早提升子女的科学思维。

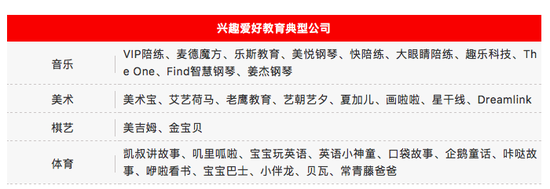

05/ 兴趣爱好:在线崛起,政策加持

在兴趣爱好领域,“VIP陪练”在18年也广受关注,因为这是在移动互联网时代诞生的全新物种。兴趣爱好这一素质教育赛道多年来没有变过,可以看作师徒制的私塾模式延续。然而到了今天,当传统的兴趣内容遇上了直播技术,便诞生了线上陪练这样的新模式。陪练属于“学习”中的“习”的部分,属于半工具化的产品,因此能够在各个环节进行标准化。其他如The One推出的熊猫陪练、音乐笔记推出的大眼睛陪练、前e袋洗CEO创立的快陪练等都属于这个赛道。

在兴趣爱好领域,“VIP陪练”在18年也广受关注,因为这是在移动互联网时代诞生的全新物种。兴趣爱好这一素质教育赛道多年来没有变过,可以看作师徒制的私塾模式延续。然而到了今天,当传统的兴趣内容遇上了直播技术,便诞生了线上陪练这样的新模式。陪练属于“学习”中的“习”的部分,属于半工具化的产品,因此能够在各个环节进行标准化。其他如The One推出的熊猫陪练、音乐笔记推出的大眼睛陪练、前e袋洗CEO创立的快陪练等都属于这个赛道。

随着底层基础设施的成熟,以及在线教育在学科类学习领域的渗透率抬升,家长的消费习惯逐渐养成,素质教育的在线化正在成为趋势。这一波教育的过程很简单,英语可以在线学习,那么音乐、美术、棋艺为什么不能在线学习试试?毕竟在线对效率的提升不需赘述。这里看到的几家,画啦啦、爱棋道,都是将传统艺术进行在线化,产生了存量市场迁移的爆发性机会。

另外,从政策的角度来看,素质教育在国家的支持下迎来上升期。从全国人大层面到国务院及教育部层面,这几年涉及素质教育的政策越来越多。兴趣爱好,以及上一节所说的STEM等,都将在政策红利的加持下得到长足的发展。

另外,从政策的角度来看,素质教育在国家的支持下迎来上升期。从全国人大层面到国务院及教育部层面,这几年涉及素质教育的政策越来越多。兴趣爱好,以及上一节所说的STEM等,都将在政策红利的加持下得到长足的发展。

根据睿艺发布的《2018中国家庭素质教育消费报告》,艺术教育和少儿英语教育意愿度较高,但也意味着增长潜力的限制。能够看到,家长选择体育教育意愿的增长存在较大空间,在优质供给逐渐完善的情况下,将是非常有潜力的增长点。图谱中的几家公司都很具有代表性,如万国体育起步于击剑运动、华蒙星体育打造幼儿篮球领域的超级IP、宏远时代教育发展全体育项目的培训。目前来看,体育在线化相对滞后,但是挖掘与包装新品类、打造综合体等都是可行的方向。

根据睿艺发布的《2018中国家庭素质教育消费报告》,艺术教育和少儿英语教育意愿度较高,但也意味着增长潜力的限制。能够看到,家长选择体育教育意愿的增长存在较大空间,在优质供给逐渐完善的情况下,将是非常有潜力的增长点。图谱中的几家公司都很具有代表性,如万国体育起步于击剑运动、华蒙星体育打造幼儿篮球领域的超级IP、宏远时代教育发展全体育项目的培训。目前来看,体育在线化相对滞后,但是挖掘与包装新品类、打造综合体等都是可行的方向。

06/ 民办高校:跑马圈地,上市拥挤

10多年来,随着中产阶级的人口的增长以及高校扩招政策,高等教育逐渐成为普惠性消费,巨大需求带来的是民办高校的野蛮生长。民办高校的行业集中度较低,准入门槛较高,通常来说属于重资产投入,从筹建到回报需要近十年的时间。由于受到新增高校的政策限制,行业处于并购整合期,其中已经上市的龙头企业将会有较大的便利持续吞并,如中教控股(00839.HK)等。其他民办高校如春来教育、新华教育、21世纪教育、华立大学集团、博骏教育等等均参与了港股上市热潮。能看到民办高校作为实体重资产,有着较强的盈利性,并有着良好的自由现金流。在并购整合期,比拼的就是资金来源、投后管理、整合速度等。

10多年来,随着中产阶级的人口的增长以及高校扩招政策,高等教育逐渐成为普惠性消费,巨大需求带来的是民办高校的野蛮生长。民办高校的行业集中度较低,准入门槛较高,通常来说属于重资产投入,从筹建到回报需要近十年的时间。由于受到新增高校的政策限制,行业处于并购整合期,其中已经上市的龙头企业将会有较大的便利持续吞并,如中教控股(00839.HK)等。其他民办高校如春来教育、新华教育、21世纪教育、华立大学集团、博骏教育等等均参与了港股上市热潮。能看到民办高校作为实体重资产,有着较强的盈利性,并有着良好的自由现金流。在并购整合期,比拼的就是资金来源、投后管理、整合速度等。

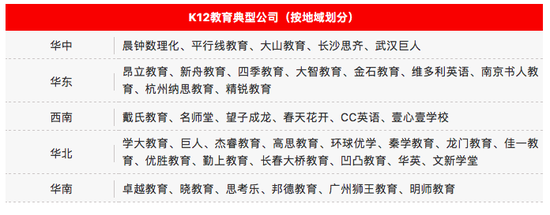

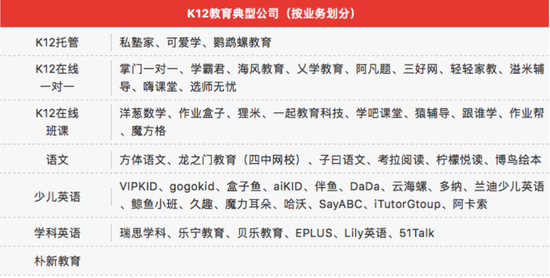

07/ K12业务:线下割据,单科崛起

K12线下培训,一直是教育中的重头戏,也是每个学生家长都会考虑的问题。在线下,看到的是在各自的领域占山为王,如诸侯般有着各自的封地。每个区域有着各自的龙头,如华东地区的昂立、精锐,华北地区的学大、华中地区的晨钟数理化、平行线教育,西南地区的名师堂等。

K12线下培训,一直是教育中的重头戏,也是每个学生家长都会考虑的问题。在线下,看到的是在各自的领域占山为王,如诸侯般有着各自的封地。每个区域有着各自的龙头,如华东地区的昂立、精锐,华北地区的学大、华中地区的晨钟数理化、平行线教育,西南地区的名师堂等。

线下培训机构的跨地域扩张一直是个难点。原因主要在于:

1)K12阶段各个地区的中高考考纲有差异,很难做到教研标准化。

2)大部分机构的师资都是本地化队伍,家长更认可本地名师,然而培养名师是个艰难的过程,学、练、教、测、评等环节的跑通需要经年累月的沉淀。

3)线下地理空间的束缚也增加了扩张的难度,优秀的老师无法异地复制。

正是这些原因导致了K12线下培训出线了群雄割据的局面。

于是,K12的线上化便成为了看似破局的解法。班课兴起,一对一风靡,如作业帮、猿辅导等主打名师班课,以低客单、高性价比为特征。如掌门一对一、学霸君等主打在线一对一,以高客单、效果导向为特征。这里不去评价何种模式更好,家长会根据自己的需求去选择。能看到的是,在线教育的高获客成本成为了行业之痛,导致的就是经济模型的负向结果。在资本洗礼之后,用户的习惯逐渐养成,各个类目的品牌逐渐建立,规模化的盈利才能发生,此时方是K12在线教育的黄金年代。

顺便思考,很明显在经济模型上,一对多模式优于一对一,老师的成本可以摊到多个学生上。但首先跑出来的却是如VIPKID、掌门一对一这样的一对一模式。这里的原因在于,一对一的供应链相对简单,以“陪练”为主,不会涉及到一对多面临的匹配、排课、多人学习的教研等问题。因此在在线教育的初级阶段,一对一先成规模。

在图谱中可以看到,K12的单科培训自成板块。每个学科在教授方式、学习形式等存在一定的差异性,于是在供给侧便存在精细化运营的空间。新高考政策改革后,语文学科在总分、阅读写作和人文素养方面的要求明显提升,这使得此前不温不火的语文市场忽然热了起来。总体来说,语文市场经历了一个发展阶段:从读写培训,到国学,再到如今以语文学科为基础、以文化知识和人文素养为外延的“大语文”。未来还继续衍生到整书阅读和知识付费。其中的公司如方体语文,采用“在线小班+语文培优”的模式。这里面的逻辑是将教育视为消费品,用传统的“定位”理论,便会发现其中“单科”的机会。

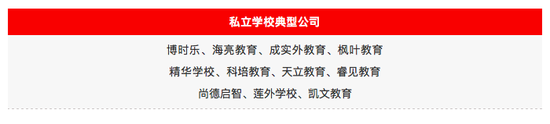

08/ 私立学校:各立山头,轻重结合

可以看到,私立学校在整个图谱中也是自成孤岛的存在,没有和任何巨头产生联系。私立学校相互之间也是呈现各自为政的状态,根据地域划分各自的势力范围。如成实外教育(01565.HK)主要分布在四川,睿见教育主要在广东等。虽然异地扩张难度较大,但不乏野心驱动者,如海亮教育(HLG),在完成了浙江省的恒星系布局之后,将覆盖面跳跃至华中地区,在武汉建立教育产业园。对于私立学校来说,轻资产运营是个好的进化方向,将成熟的管理和运营经验进行输出,将会发生比较快的增长。这里的典型如枫叶教育(01317.HK),但需要面对的是快速扩张带来的风险。不同的公司,需要结合自身的基因,进行轻、重资产的选择。

可以看到,私立学校在整个图谱中也是自成孤岛的存在,没有和任何巨头产生联系。私立学校相互之间也是呈现各自为政的状态,根据地域划分各自的势力范围。如成实外教育(01565.HK)主要分布在四川,睿见教育主要在广东等。虽然异地扩张难度较大,但不乏野心驱动者,如海亮教育(HLG),在完成了浙江省的恒星系布局之后,将覆盖面跳跃至华中地区,在武汉建立教育产业园。对于私立学校来说,轻资产运营是个好的进化方向,将成熟的管理和运营经验进行输出,将会发生比较快的增长。这里的典型如枫叶教育(01317.HK),但需要面对的是快速扩张带来的风险。不同的公司,需要结合自身的基因,进行轻、重资产的选择。

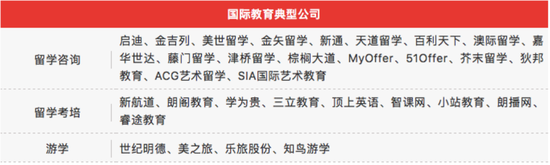

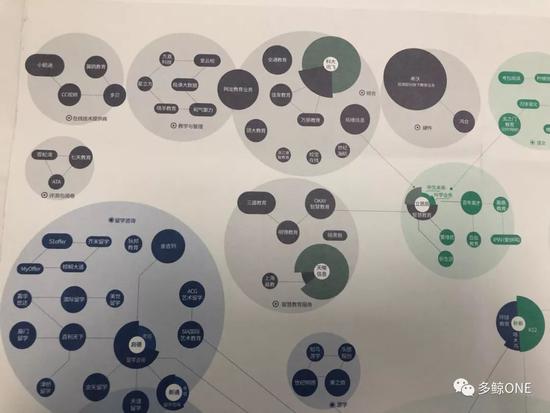

09/ 出国留学:趋势放缓,低龄爆发

在留学领域,主要的商业模式为考培和咨询,且都有跑出成体量的公司。如新航道专注托福、雅思、SAT等应试,启德提供申请、签证等一站式服务并已延伸至考培领域。从市场角度来看,目前仍以赴美留学为多数,但增速逐渐降低,18年的增速为3.59%,显著低于17年的6.76%。可以预见的是,随着经济周期的下行期到来,留学的增长将会进一步放缓。

在留学领域,主要的商业模式为考培和咨询,且都有跑出成体量的公司。如新航道专注托福、雅思、SAT等应试,启德提供申请、签证等一站式服务并已延伸至考培领域。从市场角度来看,目前仍以赴美留学为多数,但增速逐渐降低,18年的增速为3.59%,显著低于17年的6.76%。可以预见的是,随着经济周期的下行期到来,留学的增长将会进一步放缓。

但在留学市场中,能看到两个趋势,一个是决策的前置,即低龄留学(初高中)目前仍然处于增长期。低龄留学在美留学人数从2011年的8000多人,飙升至2016年的5万多人,预计到2021年人数将近15万 。另一个是艺术留学的兴起,如英美靠艺术成就吸引艺术留学生,加、澳靠其移民潜力吸引艺术留学生,近三年来每年都保持超过100%的增长。

但在留学市场中,能看到两个趋势,一个是决策的前置,即低龄留学(初高中)目前仍然处于增长期。低龄留学在美留学人数从2011年的8000多人,飙升至2016年的5万多人,预计到2021年人数将近15万 。另一个是艺术留学的兴起,如英美靠艺术成就吸引艺术留学生,加、澳靠其移民潜力吸引艺术留学生,近三年来每年都保持超过100%的增长。

在游学领域,如世纪明德等公司已经形成一定体量。其中比较大的想象空间在于营地教育,创造了新空间的体验式教育。这一在美国已经成熟的模式,在中国的发展才刚刚开始。如何提供足够优质的内容,使得家长愿意支付高昂的产品价格,是值得思考的问题。

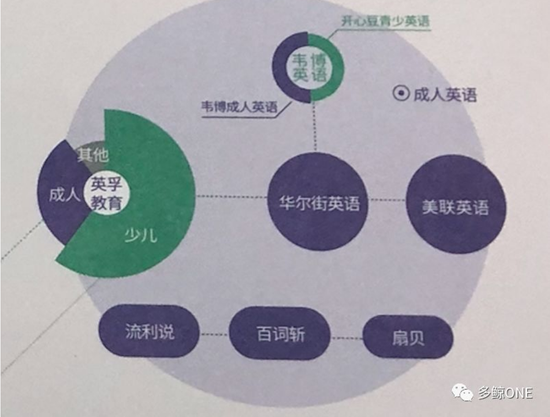

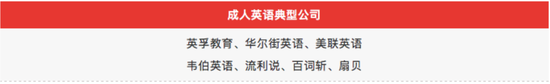

10/ 成人英语

成人英语赛道已进入成熟期, 尤其在一二线城市英语学习刚需旺盛的地方,竞争趋向白热化。体现在过度营销上,导致的结果就是获客成本的居高不下,成为行业之痛。成人英语的培训市场,头部标的资本化率比较高,如华尔街英语被中信等PE巨头收购,美联英语在18年完成3亿元C轮融资并拟IPO等。成人英语市场,在增量相对有限、存量过度竞争的情况下,行业更应该强调精细化运营,而不是彻底陷入营销战。

成人英语赛道已进入成熟期, 尤其在一二线城市英语学习刚需旺盛的地方,竞争趋向白热化。体现在过度营销上,导致的结果就是获客成本的居高不下,成为行业之痛。成人英语的培训市场,头部标的资本化率比较高,如华尔街英语被中信等PE巨头收购,美联英语在18年完成3亿元C轮融资并拟IPO等。成人英语市场,在增量相对有限、存量过度竞争的情况下,行业更应该强调精细化运营,而不是彻底陷入营销战。

成人英语赛道不乏工具型应用,如流利说、百词斩、扇贝均属于此类。但工具始终存在变现路径的问题。流利说首提AI+教育第一股的概念,将人工智能赋能于口语教学,在雅思口语测评等细分领域已有所斩获。百词斩也在工具之外探索,如推出薄荷阅读等产品。但坐拥上亿用户的工具型应用的变现,始终是行业难题。

11/ 职业教育:赛道复合,新星待命

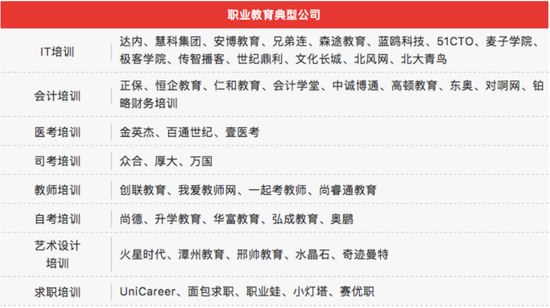

职业教育按照图谱中的分类,为最大体量的赛道,根据市场预测在2022年将达到6432亿的市场规模,并且保持年复合7%的增长率。同时也看到,职业教育按照属性的划分尤其明显,不同于K12阶段的全科教育,职业教育的人群几乎没有跨品类的需求,因此无法相互引流。另外由于师资、获客、品牌等原因,职业教育看似为单一赛道,其实为各个赛道的复合。在职业教育的各个子赛道里面,都能看到成体量的公司,如IT培训中的达内,会计培训中的正保,自考培训中的尚德等等。但这些品牌已经根深蒂固,扩品类是个难点。

职业教育按照图谱中的分类,为最大体量的赛道,根据市场预测在2022年将达到6432亿的市场规模,并且保持年复合7%的增长率。同时也看到,职业教育按照属性的划分尤其明显,不同于K12阶段的全科教育,职业教育的人群几乎没有跨品类的需求,因此无法相互引流。另外由于师资、获客、品牌等原因,职业教育看似为单一赛道,其实为各个赛道的复合。在职业教育的各个子赛道里面,都能看到成体量的公司,如IT培训中的达内,会计培训中的正保,自考培训中的尚德等等。但这些品牌已经根深蒂固,扩品类是个难点。

看到职业教育的几个趋势。其一,在经济下行时期,求职类的职业培训将会有爆发式增长。其二,新兴职业带来相应教育产业的发展,如美业等。其三,人工智能等新技术带来产业结构的变化,也会创造职业教育新的机会。

12/ 大学生:考级考研,稳步慢增

大学生的需求主要有两个:四六级和考研。图谱之所以将大学生单独划分,主要是因为这个人群比较特殊,有非常明显的特点。首先,大学校园是单位面积内人群集中度极高的场景,超过80%的大学生就住于4-6人的寝室,优质产品利于口碑传播。其次,周期统一性高,宣传有效性提高。大学生每年两次四六级,一次考研,可进行有的放矢的宣传。

大学生的需求主要有两个:四六级和考研。图谱之所以将大学生单独划分,主要是因为这个人群比较特殊,有非常明显的特点。首先,大学校园是单位面积内人群集中度极高的场景,超过80%的大学生就住于4-6人的寝室,优质产品利于口碑传播。其次,周期统一性高,宣传有效性提高。大学生每年两次四六级,一次考研,可进行有的放矢的宣传。

看到随着高质人才的需求兴起,考研的趋势会保持稳步增长。在线化的渗透增长在大学生人群中也会高于其他人群。但由于大学生人群总体量与经济水平的条件限制,导致整个市场尚未出现巨头。

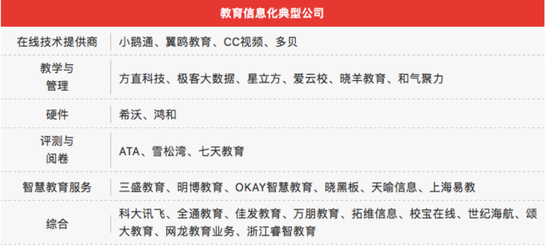

13/ 教育信息化:地区壁垒,巨头布局

在教育信息化领域中,面对的是一个硬件基本完成、区域分散、当地市场垄断的市场。在初步的教育信息化中,产业链中的产品供应商和资源整合商,已经形成了相对稳定的区域格局。而在以智慧校园建设为突破口的教育信息化2.0中,仍存在新的机会。

在教育信息化领域中,面对的是一个硬件基本完成、区域分散、当地市场垄断的市场。在初步的教育信息化中,产业链中的产品供应商和资源整合商,已经形成了相对稳定的区域格局。而在以智慧校园建设为突破口的教育信息化2.0中,仍存在新的机会。

看到在教育信息化领域中,强劲增长的是提供底层技术的直播平台。这里面的代表公司有如小鹅通、翼鸥教育等。如图谱中开始的部分所示,随着在线教育的进一步渗透,这些公司将会得到进一步的增长。另外,互联网巨头正在积极布局智慧校园生态,如阿里的钉钉,腾讯的智慧校园等。在巨头的生态中提供后端服务,将会是比较显著的机会。

14/ 结语

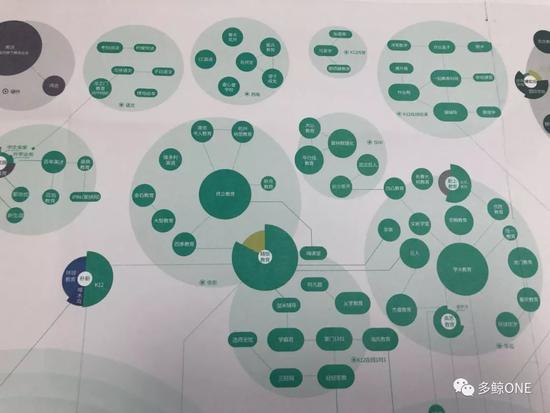

接下来,将视线回转到2016年,看看两年前的图谱。

16年的时候,还未形成今天的两极局面,兴趣爱好、STEM的功能还未形成规模性赛道,印刷出版业务今天也到了成熟期。旧的公司消失,新的模式崛起,市场如波浪一般起伏。

看到图谱上的329家公司,代表了当今中国的教育产业生态。每一个细分领域都蕴藏着无限可能,公司能走多远,企业能长多大,除了赛道的先天限制之外,全在乎创始人的一息一念之间。明年的教育山头格局是否会发生改变?是否会有全新的事物让人耳目一新?拭目以待。

实习编辑:郝颖利

责任编辑:潘程