本周海外主要股指分化 A股三大指数收阳 机构称:A股全面修复行情已启动

本周,A股市场探低回升,三大股指周线均出现上涨,相对较强,北向资金净流出,周合计净流出62.52亿元。A股后市趋势如何?投资机会在哪里?

对于未来A股的走势,认为,国内经济和政策预期逐渐明朗,预计经济同比改善将延续至明年二季度;欧美加息和人民币快速贬值的压力高点已过,对市场的负面影响逐渐减弱;存量资金调仓和增量资金入场有持续性;A股全面修复行情已启动,预计将持续数月,期间扰动因素或有反复,但不改修复趋势。

表示,当前市场已处于底部区域,流动性是更有可能发生积极变化的因素,但市场回升趋势的确立仍需经济预期的改善。现阶段景气成长有望脱颖而出,一方面,“弱经济”环境下成长相对价值占优,另一方面,市场在底部前后短期优势风格具有一定持续性。

对于后市的投资机会,华鑫建议从超跌反弹、景气催化和政策驱动三个维度寻找阻力最小的方向。关注三大主线:一是内需修复:受益于政策放松的地产、建筑建材;周期独立、景气好转的养殖;二是自主可控:外部管控加码、内部政策预期的设备与材料、计算机信创、、;三是能源安全:方向的风光储,关注三季报高景气延续;旧能源方向的煤炭、石油石化、油运等,关注欧洲能源危机演进和走势。

1.股票市场

A股市场:

本周(10月10日-10月14日,下同),A股三大股指全线上涨。周涨幅达1.57%,报3071.99点;周涨幅达3.18%,报11121.72点;创业板指周涨幅达6.35%,报2434.22点。

从31类申万一级行业涨幅来看,本周有25类行业实现上涨,其中,医药生物行业周涨幅居首达7.54%,紧随其后的是电力设备和农林牧渔,周涨幅分别为7.33%和7.18%。跌幅最深的是,周跌幅达4.73%。

资金方面,北向资金本周累计净卖出金额达62.52亿元,其中,净卖出89.45亿元,净买入26.93亿元。从大单向看,申万一级行业有6类,其中,电力设备净流入54.14亿元,居首,医药生物和汽车分别以26.08亿元和7.68亿元居第二位、第三位;净流出额最高的行业是,净流出额达44.16亿元。

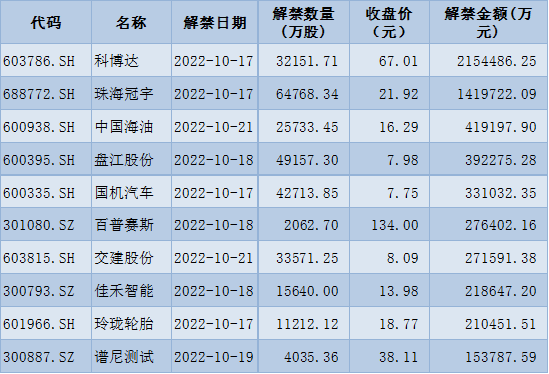

从解禁看,下周将有53只股票面临解禁,合计解禁量为34.18亿股;按最新收盘价计算,合计解禁市值为685.13亿元。

表:下周解禁市值前十位(本周收盘价计算)

制表:赵子强

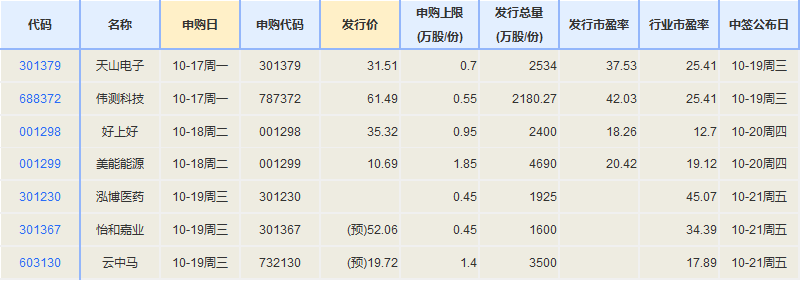

制表:赵子强

方面,根据发行安排,A股市场下周将有7只。

港股市场:

港股市场:

本周港股走势继续下挫。截至周五收盘,恒生指数周累计下跌6.50%,报收16587.69点;恒生科技指数同期下跌9.41%,报收3206.63点;指数同期下跌7.33%,报收5629.30点。

中泰国际指出,目前美国2年期及10年期国债继续上行,美元强势,加之近期资金正加速流出港元,环球资金流仍未转向逐险,将继续压抑港股的风险偏好,需要观察周五反弹的可持续性。虽然,不必对一天的反弹太乐观,但也不需太悲观,不应空仓,更不该做空。要注意交易节奏,涨高了便获利,大跌就果断低吸。

海外市场:

本周海外股市走势分化。美股三大指数分化,道指周涨1.15%;标普500指数周涨-1.55%;纳指周涨-3.11%。欧洲方面,三大股指周线回落,英国富时100指数周累计涨-1.89%,德国DAX30指数周累计涨1.34%,法国CAC40指数周累计涨1.11%。亚太股市,日经225指数周累计涨-0.09%;韩国KOSPI指数周累计涨-0.91%。

本周海外股市走势分化。美股三大指数分化,道指周涨1.15%;标普500指数周涨-1.55%;纳指周涨-3.11%。欧洲方面,三大股指周线回落,英国富时100指数周累计涨-1.89%,德国DAX30指数周累计涨1.34%,法国CAC40指数周累计涨1.11%。亚太股市,日经225指数周累计涨-0.09%;韩国KOSPI指数周累计涨-0.91%。

表示,目前标普500席勒市盈率为26.82,仍处于历史估值的偏高区间。考虑到美股估值水平仍然偏高,叠加美国经济下行压力仍然偏大以及疫情影响仍然存在,且现阶段美联储流动性仍处于收紧阶段,预计未来一段时间美股大盘还将出现一定波动;考虑到之前长周期牛市积累了较多获利盘的影响,叠加企业盈利端压力仍未释放充分,预计未来一段时间美股成长股、价值股、原材料周期股还将出现一定回调。由于地缘问题以及欧洲经济趋于疲软的影响,叠加欧洲流动性收紧,预计未来一段时间欧洲多数市场还将出现回调。此外,加拿大、澳大利亚、新西兰、日本等发达市场还将出现波动。鉴于本轮美联储流动性收紧速度较快且美元指数仍处于较为强势的阶段,海外多数新兴经济体股债汇市场仍将面临一定压力。

2.债券市场

国盛表示,再度下行,复制7月行情在逐步展开。本周再度快速下行,10年国债从2.76%下降到2.7%以下。虽然9月社融超预期增长。但从信贷需求来看,实际信贷需求并不旺盛。如果10月政策节奏出现放缓,不排除信贷再度出现7月走势的可能,因而信贷社融走势依然有待继续观察。上半年10年国债利率震荡区间在2.68%-2.85%,8月降息10bps后如果假定区间下移10bps,那么目前运行区间在2.58%-2.75%。现在利率接近震荡上沿,长端配置性价比较高。10月正在逐步复制7月债市行情。

3.外汇

(汇率数据截至10月16日17:50)

(汇率数据截至10月16日17:50)

表示,非美小幅反弹,美元指数高位震荡。欧元区多国经济受能源价格回升影响,总体经济增长预期下调,而这也给欧洲央行加息政策带来了进一步的压力。英国央行则是不断的进行其原先设定的救市政策,向市场购买国债,因此英镑在本周表现亮眼,但总体波动幅度大。往后看,市场将等待欧洲央行的加息决议,而英国政府财政减税的落实将决定英镑走势。

4.大宗商品

华泰期货表示,综合来讲,A股短期需要观察人民币汇率能否企稳。商品分板块来看,欧佩克超预期减产100万桶/日,叠加俄乌局势再度升温,全球原油供给格局仍然偏紧,给予原油价格一定支撑;板块目前处于多空交织局面,紧缩预期升温压制境外经济预期有所不利,而能源价格的企稳反弹又带来一定成本端的支撑;的看涨逻辑最为顺畅,随着北半球进入冬季,干旱问题继续发酵,继续助推减产预期,长期基于供应瓶颈、成本传导的看涨逻辑也对价格提供支撑;短期仍受到美债利率走高的压制,但需要警惕金融端酝酿新的风险,近期英国养老流动性风险以及瑞银风险均有一定警示,可以关注战略多配用以对冲风险的作用。

华泰期货表示,综合来讲,A股短期需要观察人民币汇率能否企稳。商品分板块来看,欧佩克超预期减产100万桶/日,叠加俄乌局势再度升温,全球原油供给格局仍然偏紧,给予原油价格一定支撑;板块目前处于多空交织局面,紧缩预期升温压制境外经济预期有所不利,而能源价格的企稳反弹又带来一定成本端的支撑;的看涨逻辑最为顺畅,随着北半球进入冬季,干旱问题继续发酵,继续助推减产预期,长期基于供应瓶颈、成本传导的看涨逻辑也对价格提供支撑;短期仍受到美债利率走高的压制,但需要警惕金融端酝酿新的风险,近期英国养老流动性风险以及瑞银风险均有一定警示,可以关注战略多配用以对冲风险的作用。