在线旅游服务平台“苦寒待春”

出 品 | 异观财经

作 者 | 黑神天谴冥王

疫情近三年,憋坏了众人的同时,更是让提供在线旅游服务的平台苦苦煎熬。2020年的全球性公共卫生事件,让旅游行业遭遇空前重击。

疫情的集中爆发和持续反复,让居民出行受限,旅游需求被迫减少,这对于在线旅游服务的平台而言,如同进入漫长的冬日。

2021年,随着国内疫情得到有效控制,国内旅游业务出现了回暖的迹象,但距离旅游业巅峰时期仍有很大的差距。对于现下的各在线旅游服务平台而言,正处于一个修炼内功的同时,苦苦等待一个“春天”的苦寒之期。

近期,携程、同程、途牛均发布了2022年第一季度业绩报告,对比三家公司的业绩表现来看,可以更直观的感知三家上市公司的生存现状,以及未来又将有怎样的发展?

携程、同程、途牛苦熬“寒冬”

进入2022年,疫情在国内多个省份反弹,为防控疫情蔓延,更多限制性措施出台,造成国内旅游业市场波动,携程、同程和途牛公布的2022年第一季度财报业绩也不难看出,各在线旅游服务平台依旧持续承压,日子过得举步维艰。

首先,从三者的营收规模看要惨淡不少,季度营收同比增速更是不见起色。

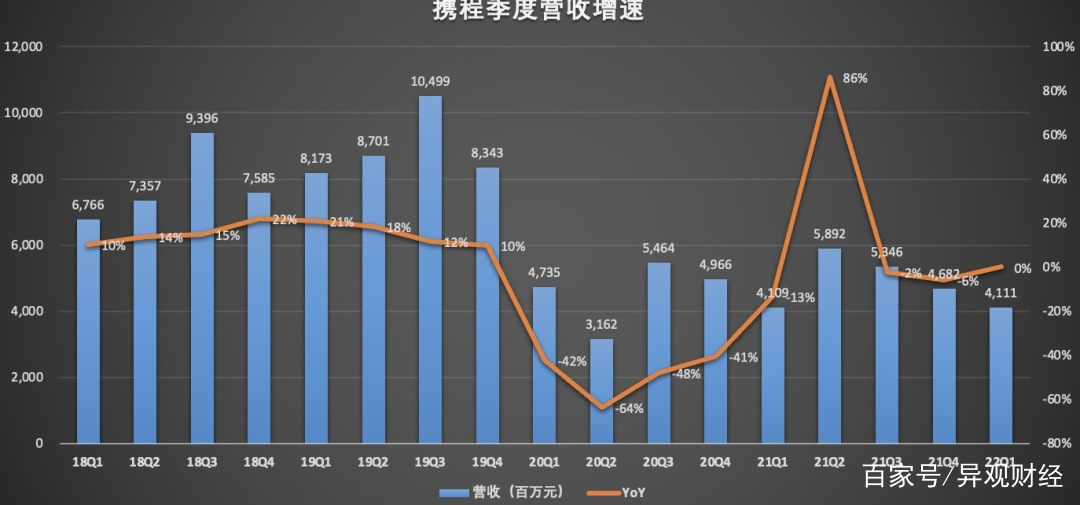

从营收规模方面,携程的营收规模最大,与上年同期营收规模几乎持平。数据显示,2022年第一季度,携程集团的净营业收入为41.11亿元,与上年同期的41.09亿元几乎持平。

事实上,自全球性公共卫生事件以来,携程的全球化战略严重受阻,战略重心被迫转移至国内。受益于海外旅游市场的强劲复苏,携程集团在海外酒店、交通、门票、商旅等业务方面,迎来全面回暖。

从携程住宿业务来看,一季度国际平台整体酒店预订量较2019年同期增长约25%。在国际机票业务方面,一季度携程国际平台整体机票预订量同比增长超270%。

然而,今年开年以来,以及3月中下旬疫情波动影响,携程国内业务均面临压力和挑战,仅交通票务收入实现正增长,其他各项业务均呈现不同程度的负增长。

具体来看,今年一季度,携程住宿预订收入14.5亿元,同比减少8.2%,环比减少24.4%;交通票务收入16.63亿元,同比增长10.4%,环比增长9.7%;旅游度假业务收入1.24亿元,同比减少26.6%,环比减少29.9%;商旅管理业务收入2.22亿元,同比减少11.9%,环比减少39.5%。

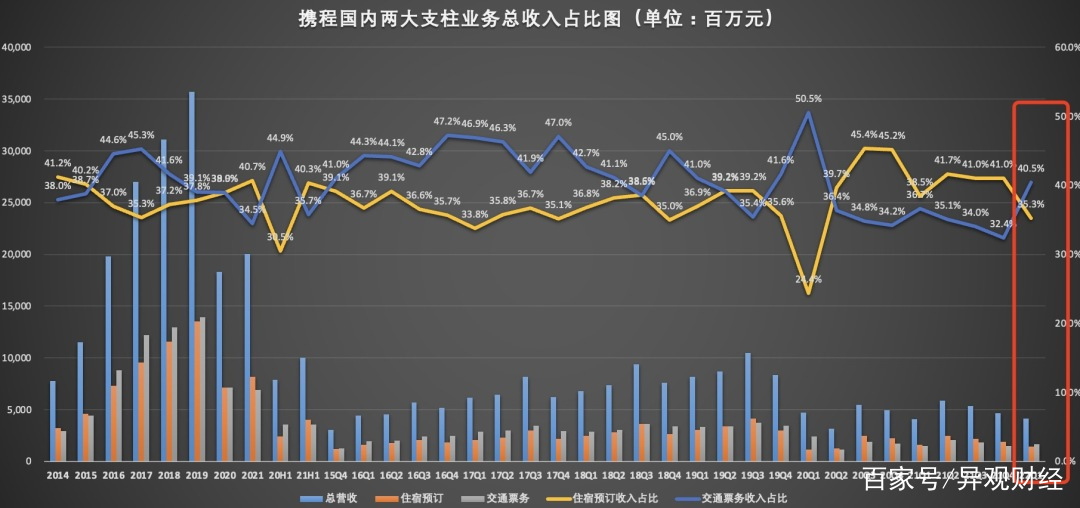

总体来看,住宿预订和交通票务是携程国内业务的两大支柱业务。2022年一季度之前,住宿预订是携程最大收入来源,本季度交通票务实现唯一正增长业务,也让该项业务首次晋升为携程第一大收入来源。

交通票务业务收入成为最大的收入来源的原因之一,国内多省防控限制,跨地区旅游减少,有出行旅游需求的用户则转为本地游、周边游,这类旅游通常情况下酒旅住宿的需求要比跨地旅游的需求少很多。

两者的营收增速呈现两极化,与多省疫情反复有很大关系,住宿预订业务下降与疫情反复,一方面热门旅游景点配合当地疫情防控在政策关闭景区,另外一方面疫情防控管控人们出行旅游受限均会给携程的酒旅预订造成运营压力。

途牛在三者之间垫底,数据显示,途牛2022年第一季度实现4150万元的净营收,同比下降46.4%,结合25个季度的数据来看,营收规模处于历史低位。按业务划分,旅游度假(Packaged Tours)业务营收为1440万元,同比下降68.3%;其他业务营收为2710万元,同比下降15.3%。

由于途牛旅游出境游产品在总业务量中占比过高,全球公共卫生事件影响下,途牛的出境游业务受到重创,对总营收直接影响。

同程是三者中唯一实现营收正增长的平台,且其营收规模也超过途牛。数据显示,2022年一季度,同程营收同比增长6.5%至17.18亿元,较上一季度减少7%。其中,住宿预订实现5.43亿元的收入,同比增长了18.5%;交通票务服务收入10.172亿元,同比减少0.6%。

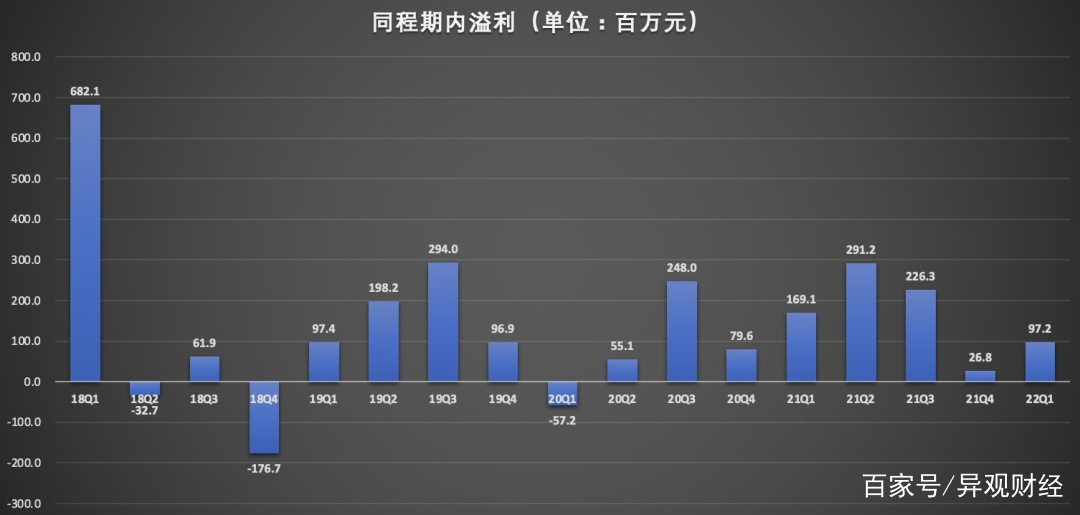

其次,从盈利来看,同程保持盈利,但净利润明显减少,携程同比转亏,途牛更是自上市以来持续亏损。

数据显示,途牛2022年第一季度净亏损4170万元,上年同期为净亏损4160万元;归属于普通股股东净亏损4040万元,上年同期为亏损3950万元。

同程方面,2022年第一季度实现了9720万元的净利润,疫情以来连续8个季度实现盈利,但净利润规模持续下滑。

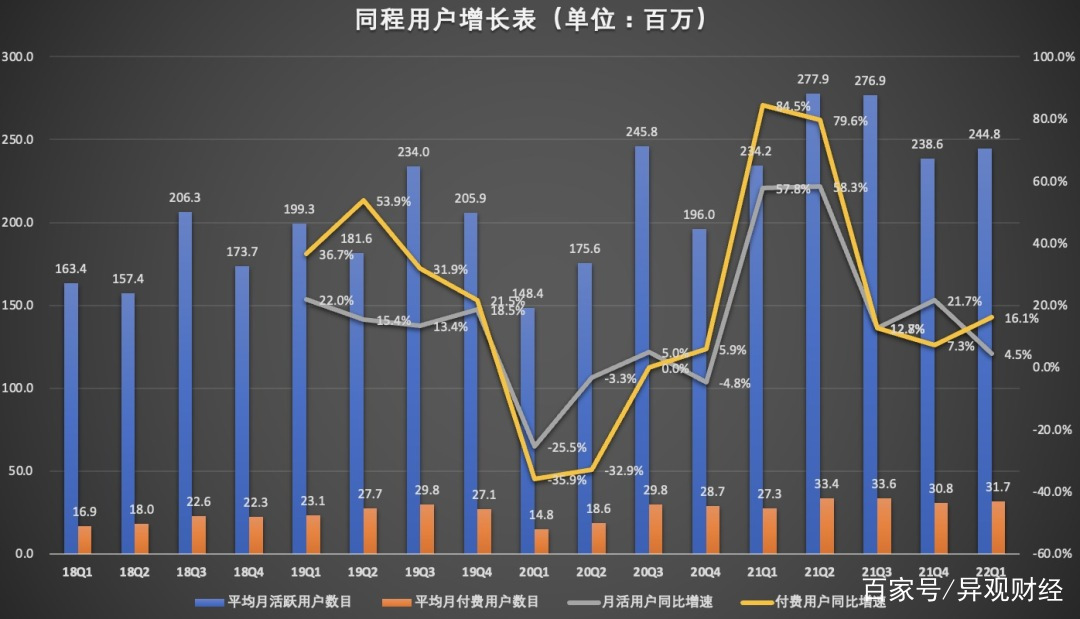

同程在营收同比增速和盈利方面跑赢携程和途牛,一定程度上与活跃用户、付费用户规模保持增长有直接关系。数据显示,2022年第一季度,同程平均月活跃用户数目达到2.448亿,同比增长4.5%;平均月付费用户数目达3170万。

2022年第一季度归属于携程集团股东的净亏损为9.89亿元,2021年同期净利润为17.8亿元,由盈转亏。

“窗口期”临近,OTA平台用户争夺战会重燃吗?

无论是在线旅游服务平台,还是关注该领域的投资者,都在等一个“春天”。

昨天,有报道显示携程财报发布后股价大涨,事实上携程股价上涨并非是受业绩推动,而是受利好消息推动。消息面上,国家卫健委发布第九版新冠肺炎防控方案,将密切接触者、入境人员隔离管控时间从“14+7”调整为“7+3”。受该利好消息推动,昨天中概旅行服务概念股大涨。

通常情况下,暑期是旅游旺季。某旅游平台数据显示,截至6月21日,近一周暑期跨省跟团游预订量周环比增长291%;暑期跨省酒店预订周环比增长151%;“机+酒”订单量自6月以来飞速提升,6月日均订单量已赶超去年同期。

另一旅游平台上的数据显示,今年6月1-15日,全国酒店预订量较5月后半月环比增长超过一倍;近一周,暑期机票预订量环比上一周增长。今年的暑假,很可能成为OTA平台们翘首以盼的旅游出行需求释放的“窗口期”。

此外,据媒体报道,6月以来,浙江、甘肃、江西、海南、江苏、青海等多地陆续放宽人员跨省流动政策。伴随暑假的到来和多省跨省流动政策的防控放松,在线旅游服务平台或将迎来新的增长。

不过,瞄准暑假档的可不只携程、同程、途牛等在线服务平台,美团、去哪儿、飞猪等平台也同样在等这样的一个契机。包含飞猪在内的阿里本地生活业务,同样受到疫情等不确定因素冲击,今年一季度内的订单同比增速仅为9%,而过去整个财年订单同比增长高达25%。

高德、飞猪受疫情影响最为明显,今年一季度,高德的订单量同比增速放缓,飞猪的订单量更是出现了同比下降。

相信接下来各家又将各显神通,是否会掀起新一轮的流量抢夺战?

消息的利好带动股价上涨终究是短暂的,在线旅游服务平台想要实现持续、稳定增长,终究还是要靠公司的自身战略和业务来有效驱动。携程、同程和途牛之间,途牛被远远甩在后面,已然掉队。

用户流量争夺方面,同程做得是不错的。战略方面,同程背靠微信生态向三线及以下城市下沉。2021年,同程进一步在腾讯生态系统内扩展流量渠道,通过两个微信支付界面的入口获得稳定的流量。2021年,其80.7%的平均月活跃用户来自微信小程序。

数据显示,同程旅行居住在中国非一线城市的注册用户约占注册用户总数的86.7%。2021年,同程旅行在微信平台上约61.7%的新付费用户来自中国的三线或以下城市。

想要获取用户流量,营销必不可少。去年同程推出的“机票盲盒”等营销活动,帮助同程实现了用户的增长。

美团一直都是携程一个不容忽视的竞争对手,尤其是在酒店及旅游业务方面。数据显示,美团2022年第一季度,到店、酒店及旅游分部收入同比增长15.8%至76亿元,经营溢利同比增长26.4%至35亿元,经营利润率为45.6%。

美团超级App的属性,让其坐稳在线旅游利润榜头把交椅。今年3月,美团的酒店及旅游业务同样受到奥密克戎病毒传播及旅游限制的冲击,其国内酒店间夜量同比下降了个位数百分比。本地住宿的需求继续超过异地旅游场景的需求,为此美团加强在产品、服务及营销方面的能力,以满足本地旅游需求增长。

根据美团财报披露,其高星酒店间夜量占比达17.4%,创历史新高。

携程也在不断寻找新的业务增量。今年一季度,携程平台高星酒店套餐订单占比环比提升超30%。疫情之下,携程持续与酒店合作伙伴共建联合会员体系。截至2022年第一季度末,携程平台的联合会员较2021年同期增长近3倍。

在旅游度假方面,今年第一季度,携程露营业务签约露营地数量逐月增长3位数,订单量和交易额的增长趋势延续至今。一季度,携程国内门票订单较2019年呈现两位数增长。携程租车的季度销售额较2019年同期增长54%,通过持续扩大长尾目的地供应链覆盖,合作伙伴数量环比增长两位数。携程周边及短途私家团订单量较2019年同期接近全量恢复。

在内容营销方面,今年一季度,携程平台上的日均用户创作内容环比增长140%,KOL数量环比增长10%,用户平均内容浏览量也同比增加约40%。

在宏观经济形势下行的大环境下,各大企业都在倡导降本增效,单纯依靠流量思维掠地攻城的方法已不再适应当下,伴随移动互联网红利的结束,用户进入存量时代。对于OTA平台而言,更需要对用户做精细化管理,通过提升服务和用户体验,不断挖掘用户价值,才能走的更长远。